Multiplier les fournisseurs d’assurance vie est un véritable défi pour les banques privées, les family office et les conseillers en gestion de patrimoine. Pourtant, le système d’architecture ouverte facilite la gestion d’une offre enrichie qui permet d’élaborer une solution d’investissement personnalisé. C’est d’autant plus le cas que la nouvelle génération, future détentrice du patrimoine, aspire à cette souplesse et à la digitalisation des produits et des services. L’occasion de revenir sur les avantages de l’architecture ouverte pour les banques et pour les investisseurs.

Définition du dispositif d’architecture ouverte pour le secteur de la finance

L’expression « architecture ouverte » est employée pour désigner le fait qu’un établissement financier mette en place des produits et des services tiers. Pendant longtemps, pour des raisons stratégiques ou tout simplement techniques, les banques distribuaient uniquement leurs solutions maison. C’est ce qu’on appelait l’architecture fermée qui cadrait la stratégie de commercialisation, notamment au sujet de leur offre de placements (fonds, SICAV, etc.).

L’intégration de l’architecture ouverte a permis de proposer à sa clientèle à la fois les produits financiers maison, mais aussi des produits financiers conçus et gérés par des acteurs tiers. L’idée est d’enrichir sensiblement la gamme de solutions d’épargne et de placements pour capter les clients, mais aussi les empêcher de se tourner vers la concurrence.

Souvent rétives au changement, les banques traditionnelles ont emboîté le pas d’acteurs disruptifs envahissant le marché sur les paiements, la gestion de trésorerie, etc. Même si cette technologie réclame des compétences d’analyse importantes, la formule est bien celle du gagnant-gagnant : d’un côté, les investisseurs accèdent à des solutions performantes et, de l’autre côté, les banques privées et les gestionnaires de fortune ont l’opportunité d’enrichir voire de personnaliser leur offre sans pour autant avoir une expertise interne de gestion.

Quels sont les atouts de l’architecture ouverte pour une banque ?

Ce dispositif vient répondre à une problématique majeure pour une banque privée : comment proposer le meilleur de manière simultanée dans toutes les gammes d’actifs ou sur tous les marchés ? Le principal avantage de l’architecture ouverte est d’aller piocher sur ce qui se fait de mieux ailleurs. L’établissement peut alors constituer une offre reposant sur un grand nombre de fonds issus de différents organismes de gestion et autres institutions financières.

Les banques commerciales ne disposent pas systématiquement des compétences de gestions propres en interne. De leur côté, les gérants indépendants n’ont pas l’opportunité de se positionner directement sur toutes les classes d’actifs. L’architecture ouverte gomme ses carences permettant à ces acteurs de déployer pour leurs clients un service de gestion de qualité et bien diversifiée.

Ce système élimine les éventuels conflits d’intérêts entre le conseil en investissement et la partialité sur les produits proposés. Auparavant, mettre en avant ses fonds maison pouvait générer de la méfiance. L’architecture ouverte permet justement au conseiller de retrouver pleinement sa mission : proposer à sa clientèle non pas le produit de son institution, mais les produits et services les plus adaptés à son profil, à sa situation et à ses besoins.

Les points forts de l’architecture ouverte pour les banques.

- Disposer d’une gamme très large de produits et de services financiers.

- Répondre plus finement aux besoins et aux attentes de la clientèle.

- Redonner une plus-value au conseil en investissement en balayant le risque de conflit d’intérêts.

- Gommer l’absence de compétences de gestion propres en interne.

- Séduire plus facilement la génération des Millennials, qui va détenir dans ses prochaines années le patrimoine et qui est la plus susceptible d’aller voir la concurrence.

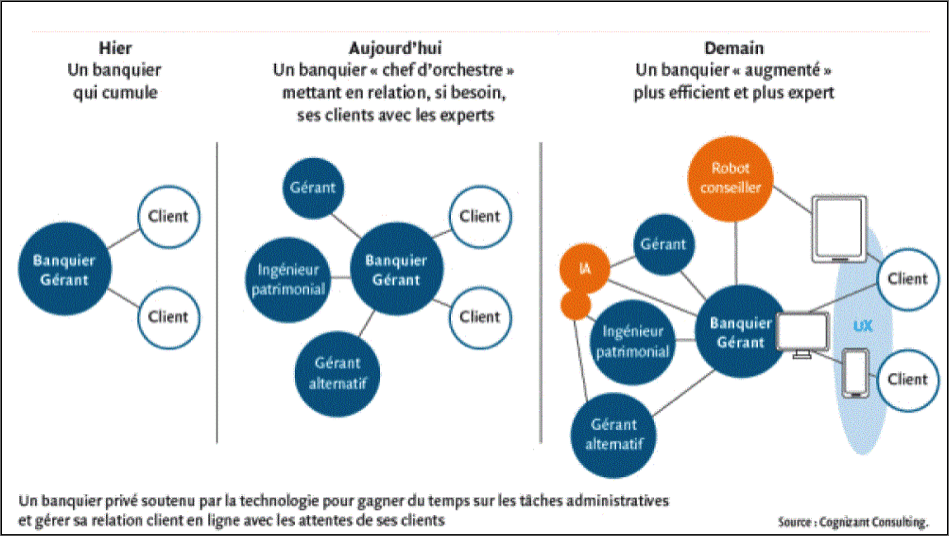

Évolution du rôle de conseiller financier : un service de qualité, personnalisé et transparent[1]

Quels sont les atouts de l’architecture ouverte pour un investisseur ?

Pour les investisseurs, l’architecture ouverte donne accès aux meilleurs gestionnaires du secteur. Elle favorise ainsi les meilleures performances de gestion. La gamme de produits disponibles contribue à personnaliser l’offre finale en répondant plus précisément aux besoins en matière de risque, d’univers d’investissement, de liquidité ou de style.

Autre intérêt : l’investisseur n’a pas besoin de multiplier les interlocuteurs pour gérer son patrimoine financier et diversifier son portefeuille. Ce facteur est loin d’être anodin au moment où les Millennials vont devenir la clientèle numéro un des banques privées. Cette génération apprécie d’autant la digitalisation des services qu’elle y baigne depuis toujours.

L’offre sur mesure n’est plus réservée à la clientèle VIP des banques privées grâce à la complémentarité entre les outils digitaux et l’architecture ouverte. Les premiers dessinent plus finement le profil de chaque investisseur, tandis que la seconde permet de composer une offre personnalisée avec des briques puisées chez différents acteurs. L’allocation d’actifs d’une assurance vie ou d’un Plan d’épargne retraite (PER) répond mieux aux attentes notamment des Millennials soucieux de donner du sens à leurs investissements.

De plus, l’architecture ouverte facilite les comparaisons, notamment sur la transparence ou les frais des produits d’investissement des divers fournisseurs, ce qui au final bénéficie au consommateur. Elle limite les risques d’investissement en ne faisant pas dépendre la totalité de leurs potentiels futurs rendements sur un seul distributeur ou sur une stratégie unique.

Les points forts de l’architecture ouverte pour les investisseurs :

- Disposer d’une offre enrichie de solutions d’investissement.

- Augmenter les performances de gestion en ayant accès aux meilleurs gestionnaires du monde.

- Comparer les services pour optimiser les coûts et accroître la transparence.

- Réduire le risque de dépendre d’un seul distributeur.

- Avoir un seul et unique interlocuteur.

The Hokus Platform : une aide précieuse dans un marché concurrentiel

Le secteur de l’assurance est en pleine révolution numérique, et le paysage de la distribution d’assurance se transforme en conséquence. Sans aucun doute, les distributeurs doivent utiliser des solutions technologiques innovantes pour améliorer l’engagement des clients, réduire les coûts opérationnels et accroître l’efficacité de leurs réseaux de distribution. Sur un marché concurrentiel, les banques privées, les Family Offices et les CGPI doivent relever le défi des solutions techniques, sans compter le facteur de l’alourdissement de la réglementation. C’est en sens que les services mis en place par The Hokus Platform ont été conçus, afin d’éliminer les pain points.

The Hokus Platform est la solution digitale qui connecte les professionnels de la gestion de patrimoine aux entreprises d’assurance vie françaises ou luxembourgeoises. L’objectif est de simplifier les démarches administratives considérées par ces mêmes acteurs comme fastidieuses. Le service leur permet d’accéder à l’ensemble de leurs assureurs et de leurs produits d’assurance.

La plateforme offre aux acteurs de l’assurance vie un portail unique sur lequel se trouvent tous leurs portefeuilles d’offres et toutes leurs données clients. Les clients peuvent faire tous types de transactions sur leur offre, sans faire d’erreurs, le tout à une vitesse plus bien rapide. La suppression des tracasseries administratives entraine un gain de temps pour les conseillers pouvant se recentrer sur des tâches à meilleure plus-value.

Cette solution est dédiée à la distribution en architecture ouverte qui permet aux de distribuer facilement et de manière rentable des produits d’assurance-vie par le biais d’une grande variété de canaux de distribution. Elle est ainsi conçue permettre les distributeurs à maximiser leurs capacités et à atteindre de nouveaux segments de clientèle. Elle permet notamment de lancer et de gérer facilement et de manière rentable des produits d’assurance vie dans plusieurs canaux de distribution.

L’un des principales caractéristiques de la plateforme HOKUS est son architecture ouverte, qui permet aux assureurs d’intégrer facilement leurs produits avec des systèmes et services externes. Les assureurs et les distributeurs peuvent tirer parti de l’architecture orientée API de la plateforme pour s’intégrer rapidement et facilement à des systèmes tiers, ce qui leur permet de lancer rapidement et à moindre coût leurs produits sur de nouveaux marchés. En outre, l’architecture ouverte de la plateforme permet aux assureurs d’intégrer facilement leurs produits à de nouveaux canaux de distribution, tels que les banques et les canaux exclusivement numériques.

L’élimination des contraintes techniques leur permet d’adapter leur offre au fil du temps très simplement, afin de délivrer à leur propre clientèle des solutions de qualité. Par ce fonctionnement en architecture ouverte à partir d’un portail unique, les investisseurs bénéficient aussi d’une expérience client supérieure. De quoi séduire les Millennials qui posséderont 75 % du patrimoine à partir de 2025.

Pour en savoir plus sur les problématiques soulevées par la vague des Millennials pour les gestionnaires de fortune, consultez notre article.

Qui est THE HOKUS PLATFORM ?

Lancée en mars 2019, la plateforme digitale existe pour offrir donner accès en B2B aux différents acteurs de la distribution de l’assurance-vie en vue d’accompagner la numérisation de cette activité. THE HOKUS PLATFORM propose donc un outil de type extranet multi-assureurs et multi-distributeurs sous forme de Saas, afin de fournir aux conseillers des banques privées des solutions digitales d’intermédiation d’assurance vie en architecture ouverte.

[1] https://www.revue-banque.fr/archive/evolution-role-banquier-prive-MSRB17817